Прогноз цены

Краткий обзор и прогнозы по BTC.

- 24 ноября 2025, 16:36

- |

Что сейчас происходит с BTC и рынком

На 24 ноября 2025 биткоин торгуется примерно у 86k $, то есть на ~30% ниже октябрьского пика ~126k $.

MarketWatch со ссылкой на стратегов Deutsche Bank описывает это как “эффект Tinkerbell”: цена сильно зависит от веры инвесторов, а ноябрь стал худшим месяцем для BTC с июня 2022 года.

По подсчётам Business Insider, с начала просадки из крипторынка исчезло свыше 1 трлн $ капитализации: обвал начался с крупнейшей в истории ликвидации плечевых позиций (около 19–30 млрд $ в один день) и продолжился на фоне снижения ликвидности и роста страха.

ETF и поведение крупных игроков

Сильный удар пришёлся по спотовым ETF:

- По данным Reuters, из ETF BlackRock iShares Bitcoin Trust (IBIT)за один день вывели рекордные 523 млн $— крупнейший отток с момента запуска фонда в 2024 году.

- Аналитики отмечают, что это часть более широкой волны ухода из спотовых BTC-ETF: совокупные оттоки за ноябрь приближаются к нескольким миллиардам, что бьёт по ликвидности и усиливает падение.

( Читать дальше )

- комментировать

- 329

- Комментарии ( 0 )

ЦЦИ прогнозирует, что средняя цена российского трубопроводного газа в 2024 году составит $297 за 1000 куб. м, что на 3% ниже уровня прошлого года – Ведомости

- 18 сентября 2024, 09:42

- |

Центр ценовых индексов (ЦЦИ) прогнозирует, что средняя цена российского трубопроводного газа в 2024 году составит $297 за 1000 куб. м, что на 3% ниже уровня прошлого года. В прошлом году цена была $305 за 1000 куб. м.

Повышение прогнозов связано с ростом мировых газовых котировок, вызванным аномальной жарой и высоким спросом в Азии в 2023 году. Также на цены повлиял рост стоимости нефти, частично привязанной к газовым контрактам.

Экспортная выручка «Газпрома» в 2024 году, по оценке аналитиков, останется на уровне прошлого года, несмотря на снижение цен в Европе в первом полугодии. Рост поставок в Китай и частичное восстановление в Европу компенсируют снижение европейских цен.

Ожидается, что в 2025 году средняя экспортная цена российского газа снизится до $266 за 1000 куб. м, а в 2026 году — до $247.

Цена + ОИ в прогнозе дальнейшей динамики цены

- 13 июня 2022, 11:06

- |

Говорят, если например цена фьюча падает, а ОИ растет, значит набирают шорты, надо продавать! А разве не может это свидетельствовать также о наборе лонга при падающей цене и как набор шорта в такой ситуации отличить от набора лонга?

О прогнозировании цены.

- 11 апреля 2022, 00:37

- |

Временной ряд образованный котировками это случайный процесс. При некоторых условиях будущие значения случайного процесса могут быть предсказаны с достаточной для практики стат погрешностью. Для этого существуют минимум пять способов, в принципе, позволяющих получить примерно одинаковую точность прогноза. С вариациями способов становится много больше.

Отсюда, задача прогнозирования сводится к определению в текущий момент возможности прогнозирования, и, непосредственно, самому прогнозированию.

Да, кто ниче не понял, это я не вам пишу, это другая давнишняя дискуссия. Не пишите плиз комментариев, все равно удалю.

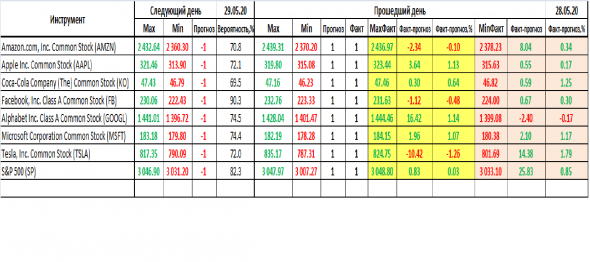

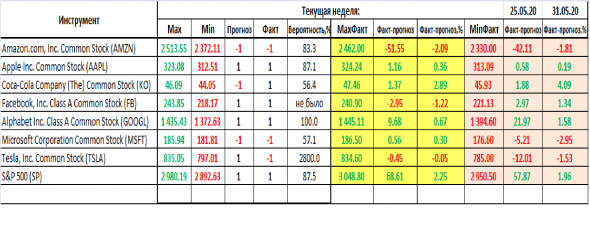

Прогноз торгов на 29.05.2020 г. для биржи NASDAQ

- 29 мая 2020, 10:11

- |

Вчера был опубликован прогноз на 28 мая. Ниже приведен прогноз торгового диапазона для торгов на 29 мая 2020 г. и дано сравнение прогноза на вчерашний день с фактом торгов:

Для текущей недели соответствующие данные на данный момент выглядят следующим образом:

( Читать дальше )

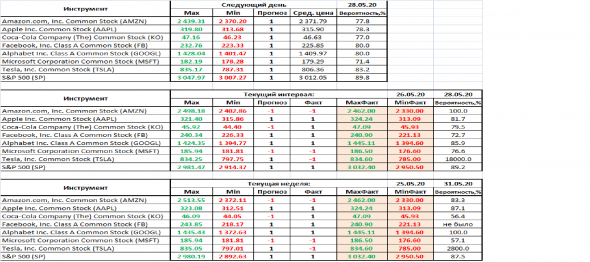

Прогноз торгов на 28.05.2020 г. для биржи NASDAQ

- 28 мая 2020, 17:04

- |

Направление — это прогноз направления изменения средней цены по сравнению с предыдущим днем (+1 рост, -1 снижение).

Вероятность — отношение числа дней (за период с января 2018 г. по текущий момент) с величиной и направлением изменения цены за день подобными прогнозным и у которых фактическое направление совпало с прогнозным, к числу дней с величиной и направлением изменения цены за день подобными прогнозным вне зависимости от того, совпало ли фактическое направление изменения цены с прогнозным; выраженное в %.

Max ( MaxФакт) — прогнозный (фактический) максимум цены на интервале (день, 3 дня и неделя).

Min ( MinФакт) - прогнозный (фактический) минимум цены на интервале (день, 3 дня и неделя).

Прогноз торгов на 23.03.2020 г. для биржы NASDAQ

- 23 марта 2020, 13:06

- |

Направление — это прогноз направления изменения средней цены по сравнению с предыдущим днем (+1 рост, -1 снижение).

Вероятность — отношение числа дней (за период с января 2018 г. по текущий момент) с величиной и направлением изменения цены за день подобными прогнозным и у которых фактическое направление совпало с прогнозным, к числу дней с величиной и направлением изменения цены за день подобными прогнозным вне зависимости от того, совпало ли фактическое направление изменения цены с прогнозным; выраженное в %.

Max — прогнозный максимум цены в течение дня.

Min - прогнозный максимум цены в течение дня.

| Американские инструменты (Nasdaq) | ||||

( Читать дальше )

Психология предсказания цены

- 17 февраля 2020, 18:35

- |

Очевидно, причиной предсказательного эксгибиционизма является какая-то неудовлетворенная потребность. Как она называется?

Мужчина — существо с простыми потребностями: Выжить + Поесть + Размножиться. На необитаемом острове удовлетворение этих потребностей зависит физической силы. Чем сильнее — тем выше шансы выжить, пожрать и трахнуть стаю самок. В социуме всё зависит от места в социальной иерархии — чем выше, тем выше шансы сделать тоже самое, что на острове.

Как бедному мужику подняться в социальной иерархии?

Для этого можно набрать кредитов и обложить себя маркерами социального превосходства — машиной, шмотками, турами, пафосными фотками в телеге и т.п. Или можно нажраться колес и раскачать тушку до 100 кг живого мяса. Или можно свалить из России и обсирать ее из-за границы. Или можно перебраться в Москву и страшно загордиться. Или, на худой конец, переехать в Сочи и постить в интернете себя на фоне моря. Все ради статуса.

( Читать дальше )

Утренник инвестора: Финансовая отчетность за 1 полугодие 2019 года по компании ПАО “ВТБ”.

- 13 августа 2019, 15:23

- |

Чистые процентные доходы в первом полугодии 2019 года составили 213,6 млрд рублей по сравнению с 238,1 млрд рублей годом ранее. Несмотря на рост объемов кредитования в первом полугодии 2019 года, чистая процентная маржа за период составила 3,3% по сравнению с 4,1% за первое полугодие 2018 года. Стоимость фондирования в первом полугодии 2019 года выросла на 40 б.п. по сравнению с аналогичным периодом прошлого года до 5,3%, что способствовало росту процентных расходов на 25,1%, в то время как процентные доходы росли более медленными темпами — на уровне 10%, поскольку доходность активов, генерирующих процентный доход, оставалась на 30 б.п. ниже прошлогоднего значения.

Чистая прибыль в первом полугодии 2019 года сократилась на 23,0% по сравнению с аналогичным периодом прошлого года и составила 76,8 млрд рублей на фоне сужения чистой процентной маржи и отрицательной динамики по операциям с иностранной валютой. Если в первом случае более чем понятно почему произошло снижение процентных доходов, то во втором случае вызывает некоторое недоумение. В отчете о движение денежных средств указан убыток в размере 92,7 млрд. руб. по операциям с иностранной валютой. Как банк получил такой убыток не совсем понятно. К сожалению в консолидированной отчетности подробного описания по текущей статье расходов информации нет. Но можно предположить, что значительный убыток мог быть получен по списанию или обесценению активов, которые не раскрываются, а так же по валютной позиции (хедживая позиция). Многие аналитики уже писали про крупную позицию ВТБ на укрепление рубля, что должно было отразится на финансовой отчетности компании, но как оказалось многие ошибались или что-то не до конца учитывали. Не смотря на снижение чистой прибыли, менеджмент компании не стал понижать прогнозы по чистой прибыли компании, напомню группа ВТБ по итогам 2019 года планирует получить 200 млрд. руб. из них 50% планирует выплатить в виде дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал